Chủ hợp đồng bảo hiểm hiện đại muốn có trải nghiệm tự phục vụ và ít phiền toái trên thiết bị di động đồng thời rất thoải mái khi mua các hợp đồng từ theo cách trải nhiệm mới trong ngành bảo hiểm. Nói cách khác, người tiêu dùng thích các công ty Bảo hiểm tài sản & tai nạn đã thực hiện chuyển đổi số.

Tuy nhiên, theo Business Insider, “có ít hơn 30% công ty bảo hiểm nói rằng họ tin họ có khả năng kỹ thuật số để chuyển đổi số các trải nghiệm của khách hàng”. Điều tồi tệ hơn, khi Covid-19 buộc các tổ chức chuyển sang làm việc từ xa, 79% giám đốc điều hành bảo hiểm cho biết đại dịch phơi bày “những thiếu sót về năng lực số và kế hoạch chuyển đổi của chinh họ”.

Chuyển đổi số ngành bảo hiểm P&C là gì?

Chuyển đổi số là quá trình triển khai các công nghệ tiên tiến để cải thiện mọi mặt của các công ty bảo hiểm tài sản và tai nạn (P&C). Ví dụ bao gồm sử dụng cổng thông tin xác nhận quyền sở hữu trực tuyến, xử lý dựa trên AI, dữ liệu lớn, IoT, v.v.

Lợi ích của chuyển đổi số đối với Bảo hiểm tài sản & tai nạn

Các công ty Bảo hiểm tài sản & tai nạn hướng tới chuyển đổi số sẽ mang lại những mặt tích cực trong trải nghiệm khách hàng, mang lại lợi nhuận của công ty và khả năng mở rộng quy mô và thích ứng với các quy trình mới.

-

Cải thiện trải nghiệm khách hàng

Chuyển đổi số giúp các công ty hợp lý hóa hành trình của khách hàng. Chủ hợp đồng có thể truy cập tất cả thông tin ở một nơi: lấy báo giá cho các chính sách, thông báo hạn chế khiếu nại, thông báo về tổn thất, quản lý khiếu nại, đánh giá tổn thất, sửa chữa và giải quyết. Điều này phù hợp với kỳ vọng của khách hàng từ các công ty bảo hiểm đồng thời tư vấn sức khỏe kịp thời, nhiều lựa chọn chính sách, tương tác giảm lo lắng đồng thời cung cấp thủ tục thanh toán nhanh chóng.

Các công ty Bảo hiểm tài sản & tai nạn đã chuyển đổi số có thể cung cấp cho khách hàng:

- Phí bảo hiểm thấp hơn : Bảo hiểm gốc tổng hợp các điểm dữ liệu của chủ hợp đồng như thói quen lái xe, điểm tín dụng, nhân khẩu học và vị trí để cung cấp các giao dịch tốt hơn cho những người lái xe có lý lịch tốt. Một nghiên cứu cho thấy khoảng một nửa số khách hàng hài lòng khi chia sẻ dữ liệu hành vi để đổi lấy những lợi ích như vậy.

- Xử lý xác nhận quyền sở hữu nhanh hơn : Bot xác nhận quyền sở hữu sẽ đánh giá và thanh toán các xác nhận quyền sở hữu chỉ trong khoảng ba giây. Nó cũng cung cấp báo giá cho bảo hiểm người thuê nhà và bảo hiểm chủ nhà trong vòng chỉ hai đến ba phút .

- Tính minh bạch hơn về xác nhận quyền sở hữu : Việc tiêu chuẩn hóa các tính toán xác nhận quyền sở hữu bằng trí tuệ nhân tạo (AI) cho phép khách hàng xem toàn bộ thông tin xác nhận quyền sở hữu của họ. Điều này cũng làm giảm cơ hội kiện tụng cho các doanh nghiệp bảo hiểm.

-

Giảm chi phí cho các công ty Bảo hiểm tài sản & tai nạn

Các nền tảng tự phục vụ trực tuyến, lưu trữ đám mây và tự động hóa nâng cao hiệu quả và giảm nhu cầu hỗ trợ và nhân viên bán hàng, do đó giảm chi phí hoạt động cho các công ty bảo hiểm. Việc tập trung vào các hoạt động kỹ thuật số là một lý do tại sao các công ty công nghệ bảo hiểm mới nổi đã có tỷ lệ chi phí thấp hơn (10-15%) so với các công ty bảo hiểm truyền thống (25-35%).

Chi phí thấp hơn có nghĩa là lợi nhuận cao hơn. Theo một báo cáo, bộ phận P&C của Bảo hiểm Nhân thọ Ping An đã tăng lợi nhuận hoạt động 70,7% YoY , nhờ đầu tư vào công nghệ đánh giá tổn thất và lập hồ sơ khách hàng.

-

Tăng khả năng mở rộng

Các nền tảng số tự phục vụ cho phép các công ty phục vụ nhiều khách hàng hơn đồng thời giảm áp lực cho nhân viên hỗ trợ khách hàng.

Ví dụ: Nền tảng môi giới của AXA giúp hơn 3.000 đại lý xem trạng thái của các yêu cầu trong thời gian thực, xác định nhà cung cấp và theo dõi các bước tiếp theo. Trước khi sử dụng nền tảng này, công ty đã phải vật lộn với luồng cuộc gọi cập nhật trạng thái không ngừng nghỉ và tỷ lệ giữ chân đại lý thấp.

Một ví dụ khác về lợi ích của khả năng mở rộng P&C là trong việc xử lý các khiếu nại thảm họa . Khi xảy ra thảm họa, các nhà cung cấp và đại lý cần nhanh chóng giải quyết và xử lý yêu cầu bồi thường nhanh chóng cho các chủ hợp đồng đã trải qua một sự kiện đau buồn và đảm bảo rằng họ cảm thấy thoải mái.

-

Giảm rủi ro và gian lận

Các thiết bị thông minh trong nhà, ô tô và không gian làm việc cũng như thiết bị đeo tay và máy bay không người lái giúp các nhà cung cấp Bảo hiểm tài sản & tai nạn giám sát hoạt động của bên mua bảo hiểm và đánh giá rủi ro. Khi khiếu nại được đệ trình, chúng sẽ giúp đánh giá thiệt hại và giảm các trường hợp gian lận.

Các chương trình SmartRide của Nationwide giám sát dặm lái xe, khi lái xe ban đêm, hiện trạng phanh, và khả năng thay đổi tốc độ để cung cấp báo giá thích hợp.

Các nền tảng phân tích và trí tuệ nhân tạo giúp các công ty bảo hiểm xác định các khiếu nại sai. Họ tinh chỉnh dữ liệu xã hội và dữ liệu có sẵn công khai và áp dụng nó để đưa ra quyết định.

5 Ví dụ về công nghệ kỹ thuật số làm thay đổi ngành P&C

Dưới đây là năm yếu tố của công nghệ thúc đẩy quá trình chuyển đổi số bảo hiểm P&C vào năm 2021.

-

AI & tự động hóa giảm thời gian và chi phí xử lý khiếu nại

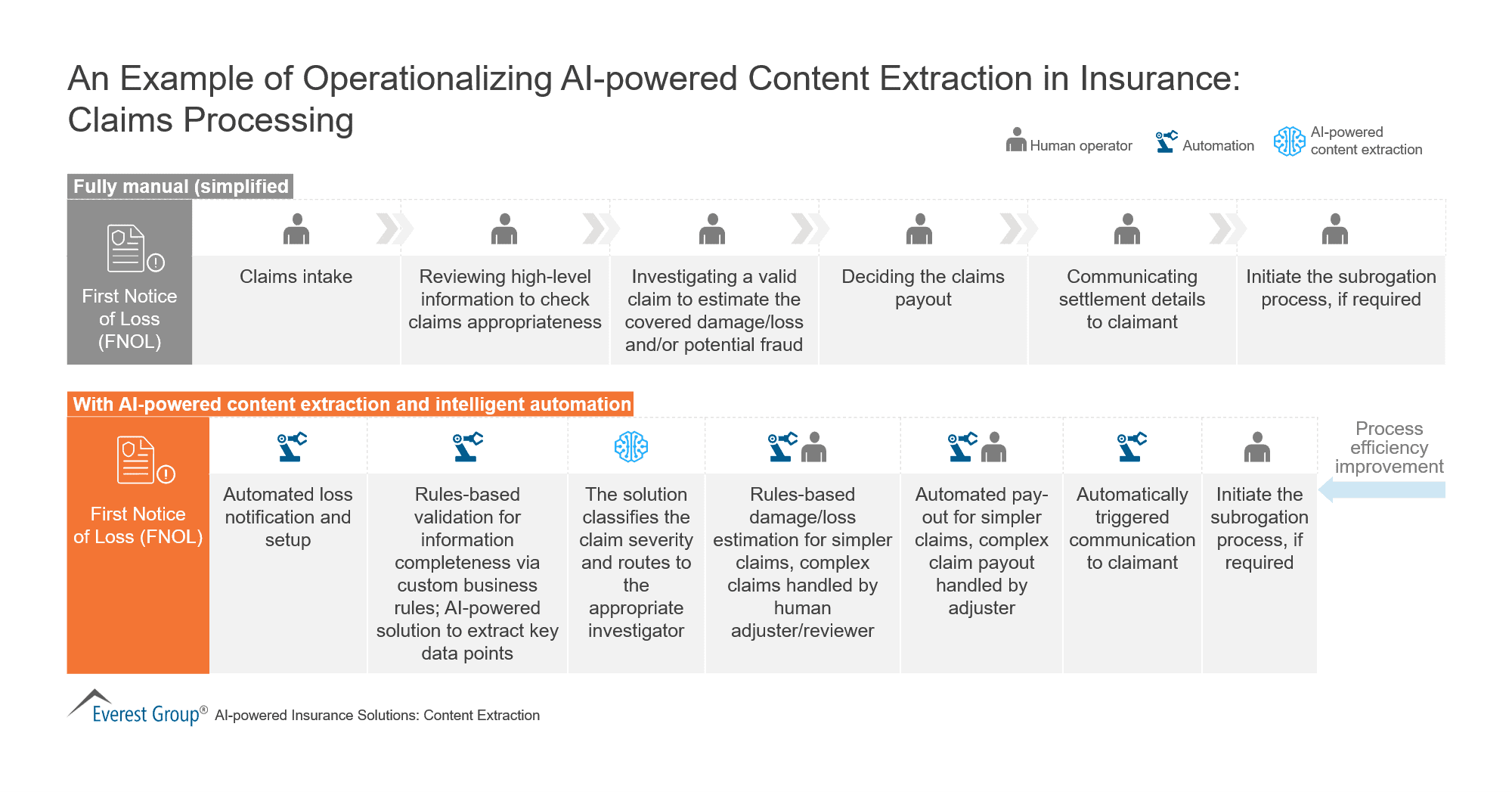

Quá trình xử lý xác nhận quyền sở hữu thủ công thường mất khoảng 30 ngày hoặc hơn. Và bởi vì có nhiều người tham gia vào quá trình này, nó dễ bị lỗi của con người. Mặt khác, trí tuệ nhân tạo (AI) và các công cụ học máy giúp giảm tỷ lệ lỗi xử lý xác nhận quyền sở hữu xuống 0% và tăng tốc quá trình từ một đến 15 ngày. AI cũng đã giảm 30% chi phí xử lý .

Các công cụ AI và máy học tiếp tục trở nên hiệu quả hơn trong việc xác định các khiếu nại có khả năng gian lận và ước tính thiệt hại và tổn thất vì chúng liên tục phân tích dữ liệu có liên quan. Các công cụ này cũng có thể được lập trình để xử lý các công việc lặp đi lặp lại, như gửi thông báo tổn thất đầu tiên (FNOL), giải phóng thời gian cho các đại lý để thực hiện các công việc khác.

Cách AI đảm bảo xử lý xác nhận quyền sở hữu hiệu quả hơn.

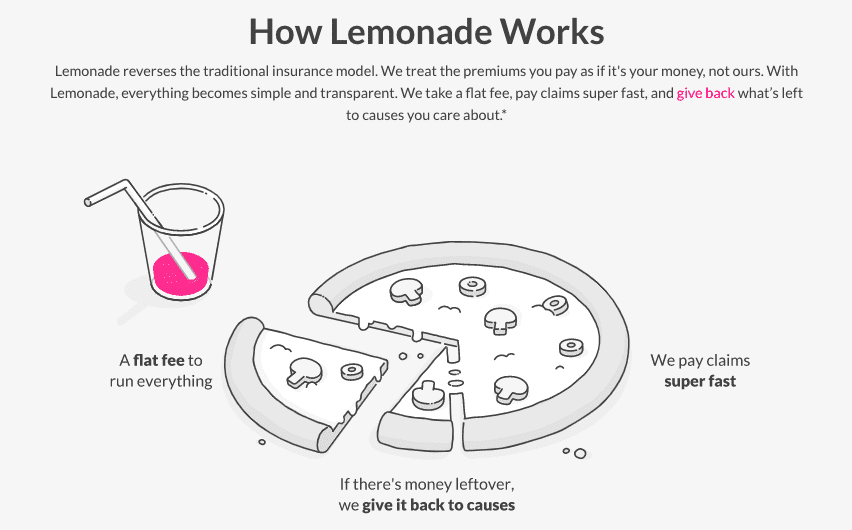

Một công cụ AI và máy học đang thay đổi toàn cảnh bảo hiểm P&C là Lemonade , một công ty khởi nghiệp InsurTech với một chatbot tự động đã đạt được điều ngoài sức tưởng tượng: nó xử lý yêu cầu trong ba giây, từ khi nộp đơn đến khi thanh toán. Nó cũng đã xác định một số lượng lớn các nỗ lực gian lận bảo hiểm, tiết kiệm cho các nhà cung cấp bảo hiểm hàng triệu người.

-

Các công cụ trải nghiệm khách hàng đa kênh cải thiện giao tiếp với bên cung cấp dịch vụ

Cung cấp trải nghiệm khách hàng đa kênh (CX) có nghĩa là tương tác khách hàng của bạn tận nơi và truyền đạt thông tin liên quan cho họ thường xuyên. Khách hàng có khả năng mua các sản phẩm, xử lý xác nhận quyền sở hữu và hơn thế nữa trên cả web và thiết bị di động. Các nhà cung cấp bảo hiểm đáp ứng được những nhu cầu đó sẽ thấy rằng khách hàng của họ trung thành và ít có xu hướng bỏ trốn hơn .

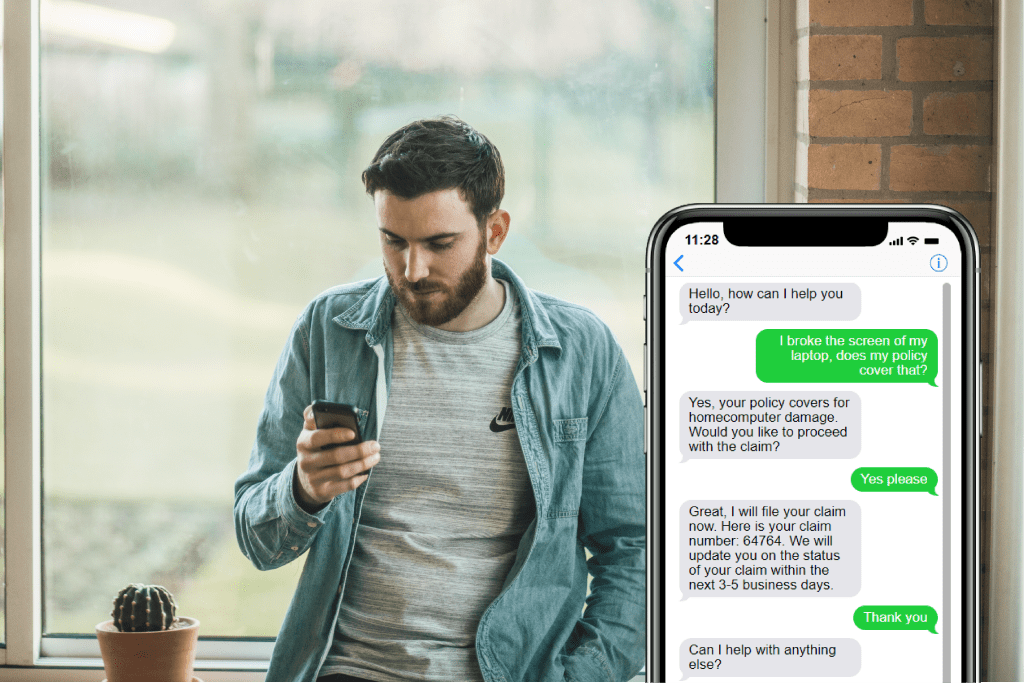

Omnichannel CX cũng có nghĩa là cung cấp cho khách hàng khả năng truy cập các dịch vụ thông tin dễ dàng, loại hình dịch vụ khách hàng chính xác và ước lượng, cũng như thời gian xử lý nhanh chóng trên tất cả các nền tảng. Theo Salesforce, 58% khách hàng nói rằng kỳ vọng của họ đã thay đổi do những tiến bộ công nghệ hiện có, bao gồm các công cụ CX đa kênh như chatbots bảo hiểm. Họ muốn có trải nghiệm giống như bán lẻ hơn — dễ dàng truy cập vào các dịch vụ sản phẩm và phản hồi nhanh chóng từ nhóm dịch vụ khách hàng của bạn.

Chatbots bảo hiểm giúp công ty hỗ trợ khách hàng, thu thập phản hồi của khách hàng và chạy các quy trình đơn giản. Chatbot hỗ trợ AI của Artificial Solutions là một ví dụ tuyệt vời về một chatbot trò chuyện giao tiếp với khách hàng bằng ngôn ngữ tự nhiên. Khách hàng có thể đặt câu hỏi cho bot, mua sản phẩm, gửi yêu cầu và hơn thế nữa bằng quy trình nhanh hơn và hợp lý hơn. Khách hàng có trải nghiệm tuyệt vời và công ty tiết kiệm thời gian và tiền bạc cho nhân lực và hỗ trợ.

-

Công nghệ viễn thông cho phép cá nhân hóa trên quy mô lớn

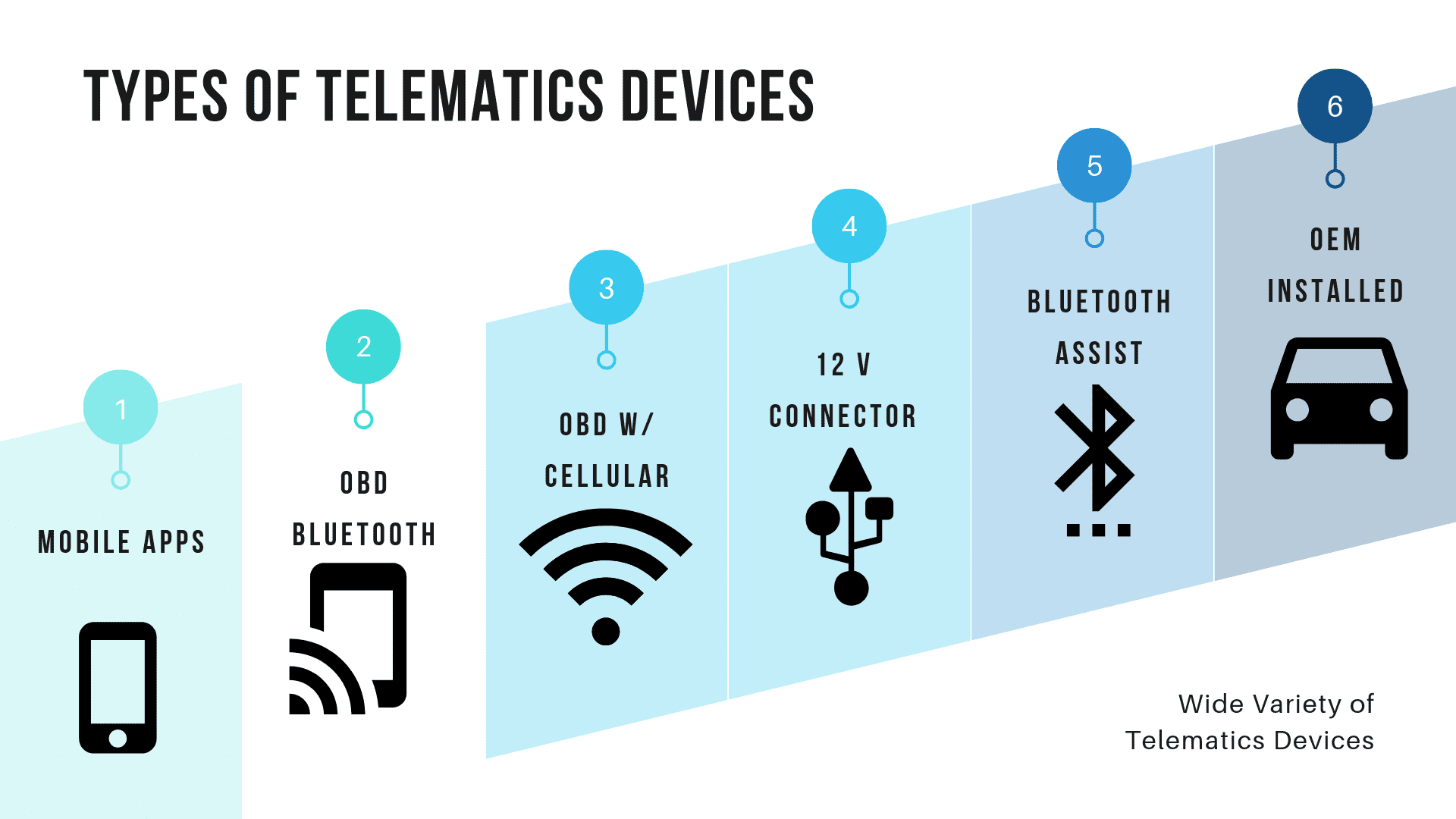

Công nghệ viễn thông là phần mềm và phần cứng theo dõi dữ liệu (ví dụ điện thoại di động, cookie trang web, hệ thống định vị toàn cầu [GPS] và máy tính) theo dõi hành vi của người dùng với sự đồng ý của họ. Trước khi có công nghệ viễn thông, không có cách nào để các công ty bảo hiểm theo dõi và tác động đến hành vi của các chủ hợp đồng. Các công ty bảo hiểm không thể đánh giá rủi ro ở cấp độ cá nhân trên quy mô lớn, vì vậy họ phải tạo ra các chính sách dựa trên dữ liệu chung thay vì dữ liệu cá nhân.

Các công ty bảo hiểm ô tô đã bắt đầu sử dụng các công cụ viễn thông như máy theo dõi GPS và đèn hiệu để theo dõi dữ liệu trực tiếp từ ô tô và thiết bị của khách hàng. Với dữ liệu đó, DNBH có thể lường trước những thay đổi trong hành vi của từng cá nhân để đo lường và giảm thiểu rủi ro.

Các công ty bảo hiểm sử dụng công nghệ viễn thông và được sự đồng ý của các chủ hợp đồng để theo dõi dữ liệu cá nhân có thể cá nhân hóa các chính sách và cung cấp chiết khấu mà nếu không thì không thể thực hiện được. Ví dụ: thay vì dựa trên hành vi lái xe của tất cả mọi người, các công ty bảo hiểm có thể theo dõi tốc độ lái xe trung bình của một cá nhân, tuyến đường được sử dụng nhiều nhất, tỷ lệ sử dụng ô tô, v.v. để đưa ra các chính sách hoàn toàn phù hợp với nhu cầu của khách hàng.

Ngoài việc theo dõi hành vi, công nghệ viễn thông cũng cho phép các nhà cung cấp tác động đến hành vi để giảm thiểu tai nạn. Ít tai nạn hơn đồng nghĩa với việc thanh toán ít hơn. Những thông tin từ hệ thống viễn thông giúp các công ty bảo hiểm đưa ra quyết định tốt hơn về việc bảo lãnh phát hành và yêu cầu bồi thường, ngoài các chính sách được cá nhân hóa.

Các công ty bảo hiểm cũng đã bắt đầu xem xét các thiết bị nhà thông minh bên ngoài ngành bảo hiểm ô tô để thúc đẩy hơn nữa việc chuyển đổi số bảo hiểm P&C. Các thiết bị nhà thông minh theo dõi dữ liệu gia đình, chẳng hạn như độ ẩm và nhiệt độ, có thể gây hư hại cho ngôi nhà theo thời gian.

-

Blockchain và các hợp đồng thông minh thêm tính minh bạch cho ngành bảo hiểm P&C

Blockchain là một sổ cái kỹ thuật số ghi lại dữ liệu dưới dạng “khối” sẽ trở thành một bản ghi vĩnh viễn sau khi chúng được chấp nhận “trên chuỗi”. Các blockchains có thể dễ dàng truy cập bởi các bên được phép thông qua các nền tảng dựa trên blockchain . Hợp đồng thông minh là các dòng mã được lưu trữ trên blockchain để tự động hóa quá trình xử lý yêu cầu bảo hiểm để cải thiện trải nghiệm người dùng và hiệu quả hoạt động hậu cần. Hợp đồng thông minh cuối cùng là những gì sẽ chấp thuận (hoặc không chấp thuận) các điều kiện của một yêu cầu và gửi nó đi để được đưa vào một khối.

Nếu không có blockchain, khi khách hàng quyết định mua một hợp đồng, sẽ có bốn bên tham gia: khách hàng, nhà môi giới, công ty bảo hiểm và ngân hàng. Nhưng các cuộc trò chuyện chỉ xảy ra giữa hai bên tại một thời điểm - ví dụ: khách hàng chỉ nói chuyện với người môi giới, người môi giới chỉ nói chuyện với công ty bảo hiểm, v.v. Thông tin được truyền từ bên này sang bên khác và được lưu giữ hoặc bị mất trong quá trình chuyển qua lại tẻ nhạt.

Đó là một quy trình dài, phức tạp, thiếu tính minh bạch và hiệu quả và thường cung cấp trải nghiệm khách hàng kém. Ngân hàng phải mất thời gian để thông tin về được với khách hàng vì thông tin đó phải thông qua hai bên khác.

Blockchain giải quyết vấn đề đó vì nó là một hệ thống phi tập trung loại bỏ người trung gian và làm cho thông tin dễ tiếp cận hơn. Khi một hợp đồng thông minh được tạo, nó sẽ được thêm vào blockchain để mọi người có thể xem. Sau đó, hợp đồng thông minh dựa trên blockchain sẽ tự động hóa việc theo dõi, quản lý và lưu trữ đám mây các chính sách, hồ sơ tài sản vật lý và các sự kiện kích hoạt xác nhận quyền sở hữu để tăng hiệu quả của back-end và tính minh bạch của front-end. Thay vì thủ tục giấy tờ kém hiệu quả và giao tiếp chậm, blockchain cho phép bất kỳ bên nào có thể truy cập tất cả thông tin vào bất kỳ thời điểm nào.

Để minh họa quy trình, hợp đồng thông minh tự động bắt đầu xử lý xác nhận quyền sở hữu khi đáp ứng các điều kiện nhất định (ví dụ: hết hạn chính sách). Mỗi phần thông tin mới được thực thi thông qua hợp đồng thông minh sẽ được nhập vào một khối khác trên chuỗi mà tất cả các bên có liên quan đều có thể truy cập được.

-

Nền tảng áp dụng kỹ thuật số cải thiện năng suất và hiệu suất của đại lý

Chuyển đổi số bảo hiểm P&C yêu cầu một hệ thống công nghệ được nâng cấp và các quy trình cập nhật về mặt lý thuyết giúp bạn tiết kiệm thời gian và tiền bạc. Nhưng nếu các đại lý của bạn không biết cách sử dụng công nghệ của bạn hoặc hoàn thành các quy trình của bạn, thì thời gian và tiền bạc bạn tiết kiệm được sẽ bị lãng phí.

Thật không may, bạn không thể sử dụng các phương pháp đào tạo trong lớp học truyền thống để đào tạo lực lượng lao động kỹ thuật số mới của mình vì họ đã lỗi thời, tốn thời gian và không đủ hợp tác cho việc học kỹ thuật số. Bạn cần số hóa và cập nhật các phương pháp đào tạo đại lý của mình để tăng hiệu quả đại lý và giảm tình trạng dư thừa. Nó có các tính năng như hướng dẫn, tiện ích tự trợ giúp theo ngữ cảnh, cửa sổ bật lên, mẹo thông minh và giao diện trò chuyện do AI hỗ trợ để giúp nhân viên của bạn thông qua các quy trình khác nhau của bạn. Nó cũng hỗ trợ nhân viên của bạn bằng cách cung cấp công nghệ hướng dẫn tự động, theo ngữ cảnh để giảm lỗi và tăng hiệu suất.

Những thách thức đối với Chuyển đổi số Bảo hiểm P&C

73% doanh nghiệp không thu được bất kỳ lợi ích nào cho hoạt động kinh doanh của họ từ chuyển đổi số. Đây là lý do tại sao:

-

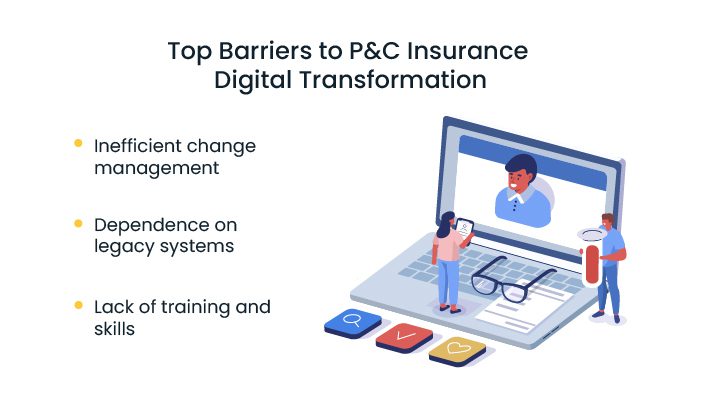

Quản lý thay đổi không hiệu quả

Sự chuyển đổi số khiến các công ty “thay đổi tổ chức, mô hình nhân tài, chính sách, quy trình và thủ tục - về cơ bản, toàn bộ mô hình dịch vụ hoặc mô hình kinh doanh”, theo Peter Bendor-Samuel, Giám đốc điều hành của Everest Group. Các nhà lãnh đạo không quản lý được sự thay đổi này sẽ phải vật lộn với quá trình chuyển đổi số.

Không có gì ngạc nhiên khi 42% công ty cho rằng quản lý thay đổi là một yếu tố quan trọng trong chuyển đổi số. Để đạt được những lợi ích của một cuộc đại tu kỹ thuật số, các nhà lãnh đạo phải truyền đạt rõ ràng mức độ thay đổi và gỡ bỏ các quy trình cũ. Chỉ áp dụng công nghệ mới là không đủ.

-

Sự phụ thuộc vào các hệ thống kế thừa

Năm 2016, một nghiên cứu của CAST software cho thấy 69% tổ chức bảo hiểm ở tám quốc gia phần lớn chạy trên các ứng dụng COBOL. Đây là một công nghệ đã có tuổi đời hàng thập kỷ, cần được bảo trì thường xuyên, thường do các nhà phát triển không ưa chuộng các công nghệ mới và đưa ra các mối đe dọa bảo mật nghiêm trọng. Một nghiên cứu khác năm 2018 đã xác nhận các hệ thống kế thừa vẫn là một rào cản đối với việc chuyển đổi số đối với các công ty bảo hiểm.

Hơn nữa, ngay cả khi các công ty bảo hiểm xây dựng một nền tảng yêu cầu bồi thường mới hoặc một hệ thống thanh toán, họ “có xu hướng giữ các hệ thống cũ và xây dựng một lớp trên cùng” , Mark Andrews, giám đốc miền tại một công ty tư vấn có trụ sở tại Vương quốc Anh cho biết.

Trong khi các hệ thống như vậy giúp các công ty trình bày bức tranh chuyển tiếp kỹ thuật số tới người tiêu dùng, chúng “ trở nên cồng kềnh hơn theo thời gian tạo ra các lớp phức tạp”.

-

Thiếu đào tạo và kỹ năng

Everest Group nhận thấy sự thiếu hụt kỹ năng và tài năng nội bộ là rào cản lớn trong việc áp dụng công nghệ giữa các công ty bảo hiểm.

Ngoài ra còn có khoảng cách nhân sự kỹ năng cao trong ba lĩnh vực chính thúc đẩy sự đổi mới trong bảo hiểm P&C: trí tuệ nhân tạo, an ninh mạng và internet vạn vật.

Ngoài ra, các công ty bảo hiểm cũng cần đào tạo nhân viên khi họ chuyển sang hệ thống mới. Việc đào tạo không đầy đủ dẫn đến việc chấp nhận thấp và ít giá trị cho nhân viên.

Một cuộc khảo sát cho thấy nhân viên coi công cụ đầy đủ và đào tạo thích hợp là những đặc điểm công việc quan trọng. Khi người sử dụng lao động không cung cấp đào tạo đầy đủ, điều đó khiến công việc của họ trở nên khó khăn và họ có nhiều khả năng rời đi.

Kết luận: Áp dụng kỹ thuật số là chìa khóa cho chuyển đổi số

Chuyển đổi số trong bảo hiểm P&C không kết thúc bằng việc mua một CRM mới hoặc xây dựng một bot xác nhận quyền sở hữu; nó bắt đầu ở đó.

Theo một nghiên cứu về việc sử dụng phần mềm cho thấy, các công ty doanh nghiệp sử dụng 288 ứng dụng SaaS mỗi năm, nhưng họ cũng sử dụng hơn 30% trong số đó. Sự lãng phí hàng năm đối với các ứng dụng mồ côi đối với các công ty tầm trung là 135.000 đô la.

Để chuyển đổi sang các công nghệ mới và đạt được giá trị tối đa, các CIO phải truyền đạt rõ ràng lợi ích của các quy trình mới, loại bỏ các nhóm của họ khỏi các hệ thống cũ và đầu tư đủ nguồn lực vào đào tạo nhân viên.